Kfz-Versicherung – Tarife aus 2025 im Vergleich

- Beste Konditionen und Versicherungsleistungen

- Über 300 Kfz-Versicherungstarife im Vergleich

- Kfz-Tarife bereits ab 2,39€ mtl.

- Über 90% zufriedene Kunden

- Hohe Deckungssummen, auch grobe Fahrlässigkeit

1. Was ist eine Kfz-Versicherung?

Eine Kfz-Versicherung umfasst alle Tarife, die Schäden am eigenen Auto und einen Schadenfall durch einen vom Versicherungsnehmer verursachten Unfall abdecken. Der Schutz wirkt in verschiedene Richtungen, aber nicht von allen Autoversicherungen-Tarifen in gleicher Weise. Unterscheiden lässt sich die Kfz-Versicherung einmal nach ihrem Geltungsbereich bzw. Leistungsprinzip. Auf der anderen Seite gibt es für die verschiedenen Kraftfahrzeuge eigene Versicherungen. Hintergrund: Von einem Pkw geht ein anderes Risiko als von Wohnmobilen, Lkws oder Kleintransportern und Gespannen aus. Aus diesem Grund werden für die Fahrzeugklassen jeweils eigene Tarife angeboten.

Eine Besonderheit stellt im Zusammenhang mit der Autoversicherung die gewerbliche Nutzung von Fahrzeugen dar. Viele Versicherer decken in ihren Policen diesen Einsatz nicht ab, es müssen Spezialversicherungen in Anspruch genommen werden.

Die drei Sparten der Kfz-Versicherungen

Unterteilt nach den Leistungen entstehen in der Kfz-Versicherung drei Tarifmodelle:

Dabei greifen die beiden letztgenannten Vertragsmodelle gewissermaßen ineinander. Die Kfz-Haftpflichtversicherung deckt ausschließlich den Schaden, welcher vom Versicherungsnehmer gegenüber anderen Verkehrsteilnehmern verursacht wird. Dabei geht es nicht nur um Gesundheitsschäden. Die Schadenersatz-Pflicht nach § 823 BGB (Bürgerliches Gesetzbuch) greift auch bei einem Sach- und Vermögensschaden.

- Fair & günstig

- Beitragsstabilität

- Übersichtliche Konditionen

- Faire Leistungsabwicklung

- Gute Kundenberatung

- Schnelle Kostenerstattung

- Guter Umgang bei Beschwerden

- Transparenz

- Leistungsstärke

- Tarifvielfalt

2. Welche Vorteile hat eine Kfz-Versicherung?

Die Kfz-Haftpflichtversicherung bietet zwei grundlegende Vorteile. Auf der einen Seite schützen sich Unfallverursacher gegen die finanziellen Folgen der Schadenersatzforderungen. Nach § 823 BGB können diese bei Personen-, Sach- oder Vermögensschäden erhoben werden. Und in Anbetracht der Höhe, die Leibrenten bei Erwerbsunfähigkeit annehmen, geht es um Forderungen in Millionenhöhe. Damit geht ein zweiter Vorteil einher: Als Geschädigter bei einem Verkehrsunfall gibt die Kfz-Haftpflichtversicherung Sicherheit.

Betroffene können sich darauf verlassen, dass Schäden reguliert werden. Dies betrifft beispielsweise die Reparatur des Fahrzeugs, aber auch Krankheitskosten und ein eventuell auftretender Arbeitsausfall. Aber: Aus Sicht des Versicherungsnehmers hat die Haftpflicht-Police noch einen weiteren wichtigen Pluspunkt. Sie übernimmt eine indirekte Rechtsschutzfunktion. Durch die Prüfung der Ansprüche auf ihre Rechtmäßigkeit und eine eventuelle Ablehnung gibt sie Sicherheit im Hinblick auf unberechtigte Forderungen.

Sobald die Kaskoversicherung in die Betrachtung mit einbezogen wird, ergeben sich weitere Vorteile. Diese deckt Schäden am eigenen Auto. Dabei kann der Schutz soweit gehen, dass nicht nur gegen Unwetter, Hagel, Sturm oder Tierunfälle eine Absicherung greift. Selbst ein selbstverschuldeter Unfall und Vandalismus werden von den Versicherungen als Leistungsfall anerkannt.

3. Welche Nachteile hat eine Kfz-Versicherung?

Wer ein Auto versichern will, muss auch die Nachteile der einzelnen Tarife kennen. Die Kfz-Haftpflicht deckt nur Schäden der Unfallgegner. Die Teilkasko schließt zum Beispiel einen Schaden bei eigenem Verschulden aus. Und die Vollkaskoversicherung wird gerade in den Komfort-Tarifen teuer. Es gibt aber noch andere Nachteile. Ein Punkt ist die teilweise Intransparenz – einfach, weil die Versicherer Tarifierungsmerkmalen unterschiedlich viel Gewicht beimessen. Um sich als Halter wirklich für den absolut besten Tarif zu entscheiden, braucht es ein Auge für Details.

| Vorteile |

Nachteile |

| 1. Schützt Versicherungsnehmer vor finanziellen Risiken durch Schadenersatz

2. Schutz anderer Verkehrsteilnehmer 3. Indirekter Rechtsschutz 4. Schützt Schäden am eigenen Auto bei Unwetter 5. Schutz bei Tierunfällen 6. Greift als Kaskoversicherung bei Diebstahl oder Unterschlagung 7. Deckt in der Vollkasko den selbst verschuldeten Unfall mit ab |

1. Je nach Versicherungssparte deutliche Deckungslücken

2. Im Komfort-Segment entstehen hohe Kosten 3. Tarifierungsmerkmale wirken sich unterschiedlich aus 4. Kundendienst manchmal nicht rund um die Uhr erreichbar 5. Wartezeiten beim telefonischen Schadenservice |

4. Worauf muss man beim Online-Abschluss einer Kfz-Versicherung achten?

Viele Halter schließen die Autoversicherung inzwischen online ab. Dabei sind einige Punkte zu beachten. Ganz wichtig: Der niedrigste Preis ist nicht automatisch die beste oder schlechteste Versicherung. Es geht immer um Details. Hier sind unter anderem wichtig, dass:

- Tarifbestimmungen transparent und klar formuliert werden

- Halter direkt nach ihrem Antrag die eVB Nummer erhalten

- Über die gesetzliche Mindestdeckung hinaus Schäden reguliert werden

- Zusatzoptionen wie der Schutzbrief in Verträgen eine Rolle spielen

- Versicherer rund um die Uhr zu erreichen sind

Ein Ansatz, den Halter im Auge behalten sollten, ist der Blick auf Nutzererfahrungen. Gerade im Hinblick auf den Kundendienst und Schadenservice lässt sich aus den Meinungen anderer Kunden schon sehr viel ablesen.

5. Wie werden die Kosten der Kfz-Versicherung berechnet? (inkl. Rechenbeispiel)

In die monatliche Prämie der Autoversicherung fließen sehr verschiedene Faktoren ein. Seitens der Versicherer wird über den Beitrag immer das vermutete Schadensrisiko abgebildet. Es treten daher sehr deutliche Unterschiede in den einzelnen Tarifen der Kfz-Versicherer auf. Was spielt in der Berechnung eine besonders große Rolle?

5.1. Typ- und Regionalklasse

Die Typ- und Regionalklasse sind ein System, durch das in der Kfz-Versicherung das Fahrzeugmodell und der Zulassungsbezirk in die Beitragsberechnung einfließen. Einmal pro Jahr überprüft ein Gutachter, wie sich der Umfang regulierter Schäden verändert hat. Betrachtet werden immer die zurückliegenden drei Versicherungsjahre.

Sofern keine signifikanten Veränderungen zu erkennen sind, bleibt es bei der bisherigen Beitragsberechnung. Ein höheres Aufkommen an Schadenfällen führt zur Umstufung in eine höhere Klasse und damit zu höheren Beiträgen.

Regional- und Typklasse spielen in einigen Sparten der Autoversicherung – wie für die Absicherung eines Anhängers – übrigens keine Rolle. Besonders wichtig sind sie aber für die Haftpflicht und Kaskoversicherung.

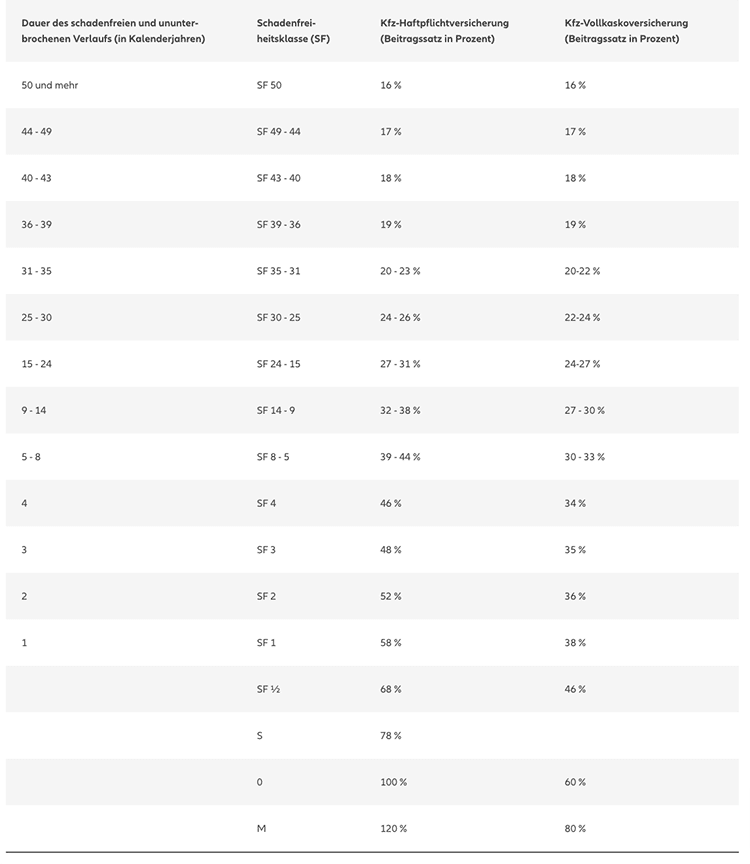

5.2. Schadenfreiheitsklasse (SF-Klasse)

Die SF-Klasse belohnt in der Pkw-Versicherung umsichtiges – weil unfallfreies Fahren. Sowohl in der Kfz-Haftpflichtversicherung als auch der Vollkasko bekannt, wird für Jahre ohne regulierten Schaden ein Rabatt auf den Beitrag in der Autoversicherung gewährt. Es gibt immer ein paar Prozent Preisnachlass durch den Kfz-Versicherer.

Wichtig: Die konkrete Ausgestaltung der SF-Rabatte variiert zwischen den Versicherern. Und es gibt Unterschiede zwischen der Kfz-Haftpflicht und einem Vollkasko-Tarif. Für Vollkasko-Tarife ist der Anstieg der Rabatte meist sehr viel flacher.

Die Ersparnis aus der SF-Klasse kann übrigens übertragen werden. Gerade Großeltern denken immer wieder darüber nach, wenn sie das Autofahren aufgrund des hohen Alters lieber sein lassen wollen. Allerdings gelten dafür Regeln: Ein Fahrzeughalter kann nur so viele schadenfreie Jahre übernehmen, wie er höchstens den Führerschein hat.

5.3. Laufleistung

Wie hoch das Risiko für Schäden am eigenen Fahrzeug ist – oder einen Haftpflicht-Schaden – hängt auch an der Laufleistung. Fahrzeuge, die viel auf der Straße unterwegs sind, werden im Regelfall teurer versichert. Die Bewertung der Laufleistung für ein und dasselbe Fahrzeug unterscheidet sich zwischen den Auto-Versicherungen. Einige Anbieter arbeiten mit sieben Laufleistungsklassen, in anderen Versicherungen sind es acht Klassen. Hieraus ergeben sich Unterschiede auf den Beitrag der Kfz-Tarife.

Fahrleistungstabelle der Gothaer Versicherung:

| Fahrleistung je Jahr | Fahrleistungsklasse |

| bis einschließlich 6.000 km | 1 |

| über 6.000 km bis 9.000 km | 2 |

| über 9.000 km bis 12.000 km | 3 |

| über 12.000 km bis 15.000 km | 4 |

| über 15.000 km bis 20.000 km | 5 |

| über 20.000 km bis 30.000 km | 6 |

| über 30.000 km | 7 |

5.4. Alter des Fahrers

Junge Fahrer tauchen in den Unfall- und Schadenstatistiken häufiger auf. Entsprechend gehen Versicherer hier auch von einem höheren Risiko aus – die Kfz-Versicherung wird für diese Personengruppe einfach teurer. Eine Regel, die besonders Fahrer unter 25 Jahren trifft. Für die Beitragsberechnung zieht der Versicherer immer das Alter des jüngsten Fahrers heran.

Sofern Halter nicht eingetragene Fahrer hinterm Steuer Platz nehmen lassen und es zu einem Unfall kommt, sind Nachforderung von Beiträgen (über einen Zeitraum von bis zu zwei Jahren), Vertragsstrafen und eine Erhöhung der Selbstbeteiligung mögliche Konsequenzen. Außerdem liegt – wenn der Fahrer beim Antrag schlicht verschwiegen wurde – eine Verletzung des Versicherungsrechts vor.

5.5. Selbstbeteiligung

Über die Selbstbeteiligung (oder den Selbstbehalt bzw. SB) beteiligt die Kfz-Versicherung den Halter direkt an einer Regulierung der entstandenen Schäden – allerdings nicht in der Kfz-Haftpflicht, sondern nur in der Teil- und Vollkaskoversicherung. Die Höhe der Selbstbeteiligung kann variieren. Aber: Zu hoch angesetzte Selbstbehalte führen am Ende dazu, dass eine finanzielle Lücke entsteht.

5.6. Werkstattbindung

Wenn Versicherungen die Auswahl der Werkstatt bei einem Schaden übernehmen dürfen, spricht man in der Autoversicherung von Werkstattbindung. Im Gegenzug gewähren die Versicherungen in der Regel einen Beitragsrabatt. Allerdings dürfen die Probleme nicht außer Acht gelassen werden. Gerade im ländlichen Raum besteht leider immer wieder die Gefahr, dass es hier zu Problemen kommt – wenn Vertragswerkstätten sehr weit entfernt liegen oder einen Rückstau bei den Aufträgen haben.

Beispielhaftes Rechenbeispiel für einen VW Golf

Rechenbeispiel anhand des VW Golf:

- Alter: 25 Jahre, Angestellter

- Fahrzeug: VW Golf VII, Benzin, 86PS / 63kW, 2019

- Neuwagen: Nein

- Zweitwagen: Nein

- Führerschein seit: 6 Jahre, begleitetes Fahren nein

- SF-Klasse: SF8

- Versicherungsbeginn: 08.2025

- Jährliche. Fahrleistung: 15.000 km

- Selbstbehalt Teilkasko: 150 Euro

- Selbstbehalt Vollkasko: 500 Euro

- Zahlweise: jährlich

- 100 Mio. Euro Deckungssumme

- inkl. Mallorca-Police

- inkl. erweiterter Elementarschäden-Abdeckung

- inkl. grobe Fahrlässigkeit

Leistungen der Teilkasko

- Brand- & Explosionsschäden

- Diebstahl & Raub

- Glasbruchschäden

Leistungen der Vollkasko

- Selbst verschuldete Schäden

- Wildschadenabdeckung

| Tarif | Enthaltene Bausteine | jährl. Beitrag* |

| DEVK Aktiv-Schutz Kasko-Mobil | Haftpflicht, Teilkasko | 716,73 Euro |

| DEVK Aktiv-Schutz Kasko-Mobil | Haftpflicht, Vollkasko | 978,99 Euro |

*Die dargestellten Werte dienen ausschließlich zu Illustrationszwecken, die Werte können nicht garantiert werden.

6. Wie hoch ist die gesetzliche Mindestdeckung in der Kfz-Versicherung?

Durch das Pflichtversicherungsgesetz – kurz PflVG – wird der Abschluss einer Kfz-Haftpflichtversicherung vorgeschrieben. Sowohl Halter eines Kraftfahrzeugs als auch eines Anhängers sind verpflichtet, einen Tarif mit der entsprechenden Mindestdeckung abzuschließen. Letztere greift für Personen-, Sach- und Vermögensschäden in jeweils unterschiedlicher Höhe.

Überblick zur Mindestdeckung in der Kfz-Versicherung:

- Personenschäden > 7,5 Millionen Euro

- Sachschäden > 1,22 Millionen Euro

- Vermögensschäden > 50.000 Euro

7. Welche Deckungssumme ist in der Kfz-Versicherung sinnvoll?

Solange eine Kfz-Haftpflichtversicherung die erforderliche Mindestdeckung erfüllt, ist doch eigentlich alles in Ordnung. Und mehr als sieben Millionen Euro sind für die Fahrzeug-Versicherung eine stolze Summe. Ist auf den ersten Blick auch richtig. Angenommen, es passiert ein Unfall. Beim Unfallgegner entsteht nicht nur ein Blechschaden am Pkw.

Leider ist der geschädigte Beifahrer am Rückenmark verletzt und gelähmt. Eine Folge: Die vollständige Erwerbsminderung. Bei einer Jahresrente von 50.000 Euro zuzüglich Inflationsausgleich, die jetzt gefordert wird, sind nach 10 Jahren bereits mindestens 500.000 Euro fällig. Wenn dann nicht eine Person, sondern mehrere Geschädigte Schadenersatz verlangen, kommt die Mindestdeckung schnell an Grenzen.

Aus diesem Grund raten Versicherungsexperten zum Abschluss einer Kfz-Versicherung mit im Vergleich zur Mindestdeckung höheren Versicherungssummen. Wie hoch ist die ideale Deckung? Für einen optimalen Schutz sollte die Versicherungsleistung bei 100 Millionen Euro für Personen-, Sach- und Vermögensschäden liegen. Achtung: Diese Angaben beziehen sich nur auf die Haftpflicht. Viele Versicherungen deckeln allerdings die Leistungen für den Personenschaden – oft auf 15 Mio. Euro je Versicherungsfall.

Was passiert, wenn selbst diese 15 Mio. Euro nicht reichen? Ist die Deckungssumme ausgeschöpft, greift der Schadenersatz wieder auf das private Vermögen zu. Aus diesem Grund ist eine ausreichend hohe Deckungssumme maßgeblich dafür, dass keine Versicherungslücke entsteht.

8. Welchen Schutz bietet die Kraftfahrzeugversicherung?

Sieht die Versicherung kein Verschulden beim Versicherungsnehmer bzw. erkennt nur eine Teilschuld an, werden Ansprüche ganz abgewiesen oder anteilig reguliert. Schäden am eigenen Auto sind dagegen nur über die Teilkasko- oder eine Vollkaskoversicherung gedeckt. Hier erstreckt sich der Versicherungsschutz auf Schäden durch:

- Diebstahl und Unterschlagung

- Hagel oder Sturm

- Unfälle mit Tieren

- Brand und Explosionen.

Besonders weit geht die Vollkasko, da hier neben Teilkasko-Schäden auch noch Vandalismus – also die vorsätzliche Beschädigung des eigenen Fahrzeugs sowie der selbstverschuldete Unfall – versichert sind.

9. Wann beginnt der Versicherungsschutz der Kfz-Versicherer?

Im Vergleich zu vielen Versicherungszweigen beginnt die Autoversicherung ein Fahrzeug nicht erst zu decken, wenn der Antrag abschließend geprüft und von allen Beteiligten unterschrieben ist. Diese Wartezeit wäre in der Praxis viel zu lange. Versicherer verschicken direkt im Rahmen des Online-Antrags auf den Versicherungsschutz eine sogenannte eVB (Bestätigungnummer der Gesellschaft über die Autoversicherung). Mit dieser kann der Halter bei einer Neuzulassung die zuständige Zulassungsstelle aufsuchen – da die eVB den vorläufigen Versicherungsschutz nachweist.

10. Wann zahlt die Kfz-Versicherung und wann nicht?

Ausschlaggebend ist die Art der Versicherung. Ein Kfz-Versicherer wird in Haftpflichttarifen ganz sicher keine Leistungen für einen Schadenfall am Fahrzeug des Versicherungsnehmers regulieren. Grundsätzlich gibt es Ausschlüsse, welche sich aus der Versicherungsvariante ergeben und solche, welche durch die Tarifbestimmungen entstehen. Außerdem gibt es noch Ausschlüsse, die im Zusammenhang mit Verstößen gegen das Gesetz entstehen.

So zahlt die Kfz-Versicherung

Damit eine Autoversicherung einen Schaden reguliert, ist der erste Schritt die Schadensmeldung. Diese muss zeitnah zum Zeitpunkt des Schadenfalls erfolgen. In den Versicherungsbedingungen ist normalerweise direkt vorgeschrieben, bis wann spätestens die Schadensmeldung zu erfolgen hat. Im Regelfall erstreckt sich dieser Zeitraum auf eine Woche. Was passiert, wenn ein Schaden nicht innerhalb dieser Frist gemeldet wird? In diesem Fall kann es zu einer Leistungskürzung kommen. Bei einer Regulierung des Schadens kann sich der Begünstigte übrigens entscheiden, ob er für den Schaden direkt eine Reparatur in Anspruch nimmt oder sich die Geldleistung auszahlen lässt.

Leistungsausschlüsse

Zu den Leistungsausschlüssen gehören unter anderem Schäden am eigenen Pkw in der Kfz-Haftpflicht. Aber auch ein auf Vorsatz beruhender Schaden wird in der Kfz-Versicherung nicht reguliert. Zusätzlich leisten die Versicherer bei einem Schaden durch Krieg und innere Unruhe nicht – weder in der Vollkasko noch einer Haftpflichtversicherung. Auch das Verhalten beim Antrag kann einen Ausschluss nach sich ziehen, wenn bewusst falsche Angaben gemacht werden.

11. Wer ist mit in der Kfz-Versicherung versichert?

Hier ist für die Autoversicherung besonders die Frage nach dem jüngsten Fahrer von Interesse. Bedeutet: Anders als beispielsweise die private Haftpflichtversicherung, welche auch Familien schützt, hat die Autoversicherung nicht automatisch diese Deckungserweiterung. Eine Haftpflichtversicherung wird den Schaden bei einem nicht eingetragenen Fahrer zwar regulieren. Allerdings ist dann mit Strafzahlungen zu rechnen.

12. Wie lang ist die Laufzeit einer Kfz-Versicherung?

Generell sind hier die Tarifbedingungen ausschlaggebend. Halter können in der Auto-Versicherung Verträge mit unterschiedlicher Laufzeit abschließen. Normal ist eine Mindestlaufzeit von 12 Monaten. Allerdings gibt es in der Kfz-Versicherung auch Verträge, die über einen Zeitraum von mindestens 24 Monaten abgeschlossen werden.

13. Was versteht man unter der Schadenfreiheitsklasse in der Kfz-Versicherung?

Die Schadenfreiheitsklasse (SF-Klasse) ist ein Tarifierungsmerkmal in der Autoversicherung. An dieser Stelle bieten Gesellschaften ihren Kunden eine Belohnung für schadenfreie Zeiträume. Dabei wird für jedes Jahr, in dem kein Schaden über die Versicherung reguliert werden muss, ein Beitragsrabatt eingeräumt.

Welchen Umfang haben die Beitragsrabatte? Ohne den individuellen Einzelfall zu kennen, ist eine Bewertung eigentlich nicht seriös möglich. Hintergrund: Seitens der Versicherer werden in den SF-Klassen Nachlässe unterschiedlich bewertet. Ein zweiter wichtiger Punkt betrifft die Unterschiede zwischen den SF-Klassen in der Kfz-Haftpflicht und der Vollkaskoversicherung. Beide nutzen ein sehr ähnliches System. Aber: Der Anstieg in den SF Rabatten unterscheidet sich spürbar.

Die Allianz hat eine Übersicht über die Beitragssätze auf ihrer Webseite, die wir nachfolgend einblenden:

14. Wie wird man als Fahranfänger in der Kfz-Versicherung eingestuft?

Fahranfänger bzw. sehr junge Fahrer haben weniger Erfahrung. Nicht nur in der subjektiven Bewertung, sondern auch den Statistiken schlägt sich diese Tatsache nieder. Quellen wie das Statistische Bundesamt sprechen sogar davon, dass junge Fahrer doppelt so oft in Unfälle verwickelt sind. Eine Überraschung der Unfallstatistiken: Viele der Unfälle passieren ohne Beteiligung eines anderen Verkehrsteilnehmers.

Einstufung SF-Klasse für Fahranfänger in der Allianz Autoversicherung

| SF-Klasse | Erklärung | Beitragssatz Kfz-Haftpflicht |

| SF M | Anfänger mit weniger als 3 Jahren | 128 Prozent |

| SF 0 | Rückstufung Anfänger mit SF 0 oder SF ½ nach Unfall | 102 Prozent |

| SF S | Nach Rückstufung aus SF 1 | 91 Prozent |

| SF ½ | Mindestens 3 Jahre Führerschein bei erstmaliger Versicherung | 73 Prozent |

Hier schlägt sich der Mangel an Erfahrung nieder. Fahranfänger und junge Fahrer überschätzen sich und unterschätzen die Physik – etwa beim zu starken Beschleunigen in Kurven oder beim Bremsverhalten. Hieraus erklärt sich, warum Fahranfänger bei der Einstufung in die Autoversicherung vergleichsweise schlecht wegkommen.

Einstufung in die SF-Klasse

Für die Beitragsberechnung stuft die Kfz-Versicherung auch Fahranfänger in das System der SF-Klassen ein. Aber: Für junge Fahrer mit sehr wenig Praxis hinterm Lenkrad gibt es eine besondere Einstufung – die SF-Klasse 0. In der Allianz Autoversicherung ist diese mit 102 Prozent Beitragssatz belegt.

Zum Vergleich: In der SF Klasse 1 liegt der Beitragssatz bei 100 Prozent und in SF Klasse 2 schon bei nur noch 85 Prozent. Junge Autofahrer werden in den Kfz-Versicherungen daher besonders belastet. Lohnt sich die Übernahme von Schadenfreiheitsrabatten der Eltern oder Großeltern? Leider nicht, da deren Übernahme nur in dem Umfang möglich ist, wie der Führerschein besessen wird.

Ein Fahranfänger kann sich also nicht einfach SF-Rabatte der Schadenfreiheitsklasse 5 sichern. Eine Option: Fahrzeuge werden als Zweitwagen innerhalb der Familie zugelassen. Allerdings bleibt dann in den Kfz-Versicherungen das Problem der Angaben zum jüngsten Fahrer. Diese zu verschweigen, ist ein Verstoß gegen das Versicherungsvertragsgesetz (VVG).

15. Was bezahlt die Kfz-Haftpflichtversicherung?

Halter eines Fahrzeugs und andere Verkehrsteilnehmer erfahren auf diese Weise einen grundlegenden Schutz. Versicherungen müssen die Mindestdeckung erfüllen. Versichert werden dabei nur verursachte Schäden gegenüber Dritten, was Personen-, Sach- und Vermögensschäden einschließt. Der eigene Schaden am Auto oder andere Unfallfolgen wie eine Berufsunfähigkeit werden nicht über die Kfz-Haftpflicht versichert.

Welche Leistungen gehören im Detail zur Haftpflichtversicherung? Bezahlt werden bei einem vom Versicherungsnehmer verursachten Unfall unter anderem:

- Behandlungskosten im Krankenhaus

- Reparatur und Werkstattwagen

- Reha oder Kuren.

Der überwiegende Teil der Unfälle im Straßenverkehr geht zum Glück für alle Beteiligten glimpflich aus. Schwere Verkehrsunfälle verursachen leider auch Einschränkungen der Erwerbsfähigkeit. Unfallverursacher müssen auch dafür nach dem BGB haften. Eine Kfz-Haftpflichtversicherung übernimmt auch die Zahlung solcher Leibrenten.

Zusätzlich bieten die Tarife einen indirekten Rechtsschutz. Was ist darunter zu verstehen? Nach der Meldung für den Schadenfall überprüft der Kfz-Versicherer, ob ein Schadenersatzanspruch gegen die Haftpflicht besteht. Bestätigt sich der erste Eindruck, wird der Schaden reguliert. Sofern kein Haftpflichtschaden vorliegt, lehnen die Kfz-Versicherungen eine Regulierung ab.

16. Was ist der Unterschied zwischen Vollkasko- und Teilkaskoversicherung?

Autos müssen über eine Kfz-Haftpflichtversicherung verfügen. Ohne den Nachweis zum Vorliegen der Versicherung – in Form der eVB Nummer – erfolgt keine Zulassung des Fahrzeugs. Die Kaskoversicherung ist dagegen freiwillig. Wann wird sie normalerweise abgeschlossen? Halter teurer Gebrauchtwagen und von Neuwagen sind die eigentliche Zielgruppe für die Teilkasko und Vollkaskoversicherungen.

Beide Kfz-Versicherungen schützen Schäden am eigenen Auto. Wo liegen in der Praxis die Unterschiede? Vor allem in den Leistungen sowie einigen Tarifierungsmerkmalen haben sich beide Zweige der Kfz-Versicherung voneinander ab. In einem Teilkasko-Tarif schützen Kfz-Versicherer das Fahrzeug und anderem gegen Brand und Explosion, Diebstahl sowie Unfallschäden durch Tiere oder Sturm und Hagel ab. Schäden aufgrund eines selbst verschuldeten Unfalls oder Vandalismus schließt die Teilkasko dagegen aus.

Diese beiden Schadensursachen gehören dagegen zum Deckungsumfang der Vollkasko. Eingeschlossen sind in diesen besonders umfassenden Schutz die Teilkasko-Deckung und darüber hinaus auch ein Schaden, den der Halter selbst verursacht. Natürlich sind auch Teilkasko und Vollkasko keine Allgefahren-Deckung – es gibt einige Leistungsausschlüsse.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenGemeinsamkeiten Voll- und Teilkasko:

- Schutz für Schäden am eigenen Pkw

- Leisten bei Brand und Schäden durch Hagel oder Unwetter

- Decken Diebstahl und Unterschlagung

- Leisten bei Tierunfällen

- Marderbiss und Glasbruch

Unterschiede (wird nur in der Vollkaskoversicherung gedeckt):

- Schäden, die selbst verschuldet werden

- Vandalismus

17. Gilt die Kfz-Versicherung auch im Ausland?

Was bedeutet diese Erkenntnis für die Kfz-Versicherung in Deutschland? Innerhalb der Europäischen Union gilt die Pflicht zum Abschluss der Kfz-Haftpflicht in allen Mitgliedsstaaten. Grundsätzlich legt zwar jedes Land für sich selbst die Höhe der jeweiligen Deckungssummen fest. In Deutschland liegt diese bei 7,5 Millionen Euro für den Personenschaden. Entsprechend der vereinbarten Deckungssumme werden auch Unfallschäden im Ausland gedeckt.

Die Kfz-Haftpflichtversicherung gilt also in der gesamten EU. In Bezug auf Vorschriften zur Deckung über die Kaskotarife hat die EU bisher keine Regelungen erlassen. Hier greift der Versicherungsschutz aus den Tarif- und Vertragsbedingungen. Bedeutet: Jeder Halter ist aufgefordert, sich über die Bedingungen im Ausland zu informieren. Stehen Versicherungsnehmer im Urlaub sogar ohne den Schutz ihrer Kfz-Versicherungen da?

Die Kasko-Tarife im Ausland

Prinzipiell ist die Situation mit der Kfz-Haftpflicht vergleichbar. Seitens der Versicherer werden Kaskoschäden – also Schäden am eigenen Auto durch Hagel oder Diebstahl – in vielen Fällen auch innerhalb der EU-Mitgliedsstaaten übernommen. Lässt sich die Situation wirklich so einfach pauschalisieren? Ganz sicher nicht. Letztlich sind die Versicherungsbedingungen ausschlaggebend. Hier formulieren die Versicherer sehr deutlich, wann Schäden gedeckt sind und wann nicht.

Wie sehen die Formulierungen in den AVB (Allgemeine Versicherungsbedingungen) aus? Natürlich entscheidet jeder Versicherer für seine Tarife individuell. Die Versicherungsbedingungen können zum Beispiel so aussehen:

Der Versicherungsnehmer genießt Versicherungsschutz im Geltungsbereich der Europäischen Union sowie in Albanien, Andorra, Bosnien und Herzegowina, Großbritannien (inklusive Nordirland), Island, Kosovo, Liechtenstein, Monaco, Montenegro, Nordmazedonien. Außerdem gilt die Versicherung in Norwegen, der Schweiz und Serbien sowie im europäischen Teil der Türkei.

An dieser Stelle sollte klar sein, wie weit die Deckung der Kfz-Versicherung im Ausland reicht. Versicherungsnehmer sind innerhalb der Europäischen Union umfassend geschützt. Außerhalb der EU sieht der Schutz anders aus. Endgültige Gewissheit gibt es aber erst durch den Blick in die Versicherungsbedingungen.

18. Welche Zusatzversicherungen sind bei der Kfz-Versicherung sinnvoll?

Zusatzleistungen durch den Kfz-Schutzbrief

Ein Schutzbrief wird von vielen Kfz-Versicherungen angeboten. Was in den einzelnen Schutzbriefen steckt, variiert von Versicherer zu Versicherer. Warum schließen Autofahrer den Kfz-Schutzbrief als Ergänzung zu ihrer Autoversicherung ab? Es geht in erster Linie um die Leistungen.

- Pannen- und Unfallhilfe: Ein geplatzter Reifen oder Motorschäden können immer passieren. Zu den Leistungen im Schutzbrief gehören häufig der Abschleppdienst, die Übernahme von Übernachtungskosten und Mietwagen. Aber auch die Verzollung oder sogar eine Verschrottung des Fahrzeugs nach einem Unfall in der EU können Teil der Leistungen im Kfz-Schutzbrief sein.

- Krankheitsfall: Unterwegs kann es immer zu Erkrankungen kommen. Im Schutzbrief können Arzneimittelversand oder die Vermittlung einer ärztlichen Betreuung im Ausland enthalten sein. Außerdem spielt der Krankenrücktransport sowie die Hilfe im Todesfall eine Rolle spielen.

- Nötige Reparaturen am versicherten Fahrzeug: Zu den Leistungen im Schutzbrief zählen in vielen Fällen auch der Versand von Ersatzteilen und der Reparaturdienst. Wie umfassend die Leistungen ausfallen, hängt von den Anbietern ab.

Schutzbriefe umfassen noch eine Reihe weiterer Leistungen. Dazu zählt beispielsweise die Abholung des Fahrzeugs, wenn der Fahrer ausgefallen ist. Aber auch eine Beschaffung von Ersatz-Reisedokumenten oder einem Ersatz von verlorenen Autoschlüsseln kann in die Leistungen eingebunden werden. Ein zweiter Aspekt betrifft die mitreisende Familie. Im Zusammenhang mit den Schutzbriefen spielt die Kinderrückholung oder der Reiserückrufservice eine Rolle. Was spricht für den Schutzbrief? Im Vergleich zum Beitrag, welcher für den Zusatzbaustein erhoben wird, sind die Leistungen in den meisten Fällen sehr umfangreich.

GAP Deckung

Gerade bei einem Neuwagen sollte in der Vollkasko immer an die sogenannte GAP Deckung gedacht werden. Diese hat nur eine Funktion: Die Lücke zwischen dem Zeitwert und dem Wiederbeschaffungswert zu schließen. Hintergrund: Gerade in den ersten Jahren nimmt der Wert eines Fahrzeugs stark ab. Es kommt dann zu einer Lücke zwischen dem tatsächlichen Wert und einem vertraglich vereinbarten Restwert beim Leasing oder einer Ballonfinanzierung. Diese Lücke zu schließen ist am Ende die Aufgabe der GAP Deckung.

Insassenversicherung und Fahrerschutz

Beide Zusatzleistungen zielen auf Personenschäden ab – an Insassen im eigenen Fahrzeug und auf den Fahrer selbst. Letzterer kann in der Regel keine Leistungen für Verletzungen oder Verdienstausfälle geltend machen. Hier greift der Fahrerschutz als Zusatzmodul in der Kfz-Versicherung an. Prinzipiell ist vor einem Abschluss zu prüfen, ob die Risiken auf anderen Wegen besser und umfassender versicherbar sind – z.B. mit einer Berufsunfähigkeitsversicherung.

Auslandsschutz für Schäden am eigenen Auto

19. Können zwei Fahrzeuge in der Kfz-Versicherung gleichzeitig versichert sein?

Viele Haushalte haben heute mehr als ein Auto. Die Regel geht eher in Richtung des Zweitwagens. Gerade Familien auf dem Land sind auf diese Kombination angewiesen – einfach für den Job, um Einkäufe zu erledigen oder den Nachwuchs von Kita und Schule abzuholen. Entsprechend des Pflichtversicherungsgesetzes muss jedes Fahrzeug separat versichert werden. Heißt im Klartext: Jedes Auto braucht zumindest seine eigene Kfz-Haftpflichtversicherung.

Kann der Zweitwagen beim gleichen Versicherer wie das Hauptfahrzeug untergebracht werden? Ja, dieser Schritt ist ohne Probleme möglich. Oftmals lohnt sich ein solcher Schritt sogar – weil die Versicherungsgesellschaften den Zweitwagen vergünstigt absichern. Diese sogenannte Zweitwagenregelung verspricht einen Rabatt auf den Beitrag.

Kfz-Versicherungen stufen das Fahrzeug normalerweise in der SF-Klasse 1/2 ein. Mit der Zweitwagenregelung kann die Einstufung besser ausfallen. Gebräuchlich ist beispielsweise die SF-Klasse 2. Bei einigen Verträgen ist aber auch noch eine bessere Einstufung drin. Ein finanzieller Unterschied, der sich bei einem Jahresbeitrag von mehreren hundert Euro bemerkbar macht.

Zweitwagenregelung ist an Bedingungen gebunden

Hinsichtlich der Zweitwagenregelung gelten allerdings Bedingungen. Versicherer kommen Haltern nur bei einem geringen Unfallrisiko entgegen. Ideal ist ein kleiner Fahrerkreis. Auch die Erfahrung der Fahrer am Steuer spielt eine Rolle. Versicherungen lassen eine bessere Einstufung nur zu, wenn alle Bedingungen erfüllt sind.

Zu den regelmäßigen Fragen, die bei einem Zweitwagen gestellt werden, gehören:

- Wer darf das Auto fahren?

- Wie alt ist der Versicherungsnehmer?

- Wie alt sind die weiteren Fahrer?

- Ist die Versicherung für das erste Auto schon in einem Tarif des Versicherers untergebracht?

- Wie lange haben weitere Fahrer ihren Führerschein?

Von den Antworten hängt die Einstufung und der Umfang des Zweitwagenrabatts ab. Ist es sinnvoll, junge Fahrer im Vertrag nicht mit anzugeben? Nein, dieser Schritt hat ernste Folgen. Verursacht der nicht eingetragene Fahrer einen Unfall, drohen erhebliche Konsequenzen. Die Palette der Sanktionen reicht von einer Anpassung der Beiträge über eine Erhöhung der Selbstbeteiligung oder einer Begrenzung der Schadensregulierung. Solange ein Unfall nicht selbstverschuldet wird, fällt die Tatsache möglicherweise nicht auf.

Was ist eine Doppelversicherung?

Eine Möglichkeit: Ein Fahrzeughalter geht zum Versicherungsmakler und lässt für seinen Pkw eine Kfz-Haftpflicht abschließen. Nach einigen Monaten findet sich ein Kfz-Versicherungsschutz, der deutlich günstiger ist. Durch einen dummen Fehler wird im Kfz-Versicherungsvergleich die neue Police abgeschlossen, der alte Vertrag zur Kfz-Haftpflicht ist aber noch nicht wirksam gekündigt.

In diesem Fall würde eine Doppelversicherung entstehen. Klar: Spätestens, wenn zwei Mal Kfz-Versicherungsbeiträge abgebucht werden, sollte das Ganze dem Halter vom betroffenen Fahrzeug auffallen. Meist wird die Doppelversicherung für das Auto sehr viel eher bemerkt. Hintergrund: Die Zulassung ist nur mit der eVB Nummer möglich. Für das Fahrzeug ist bei der Zulassungsstelle bereits eine eVB Nummer hinterlegt. Somit würde auch bei einem Kfz-Versicherungswechsel die doppelte Platzierung des Fahrzeugs bei einer Autoversicherung auffliegen.

Am realistischsten ist die Doppelversicherung beim Wechsel in eine günstige Kfz-Versicherung – wenn sich der Vertrag beim neuen Haftpflicht-Versicherer mit der Kündigung der bisherigen Autoversicherung überschneiden. Was passiert in diesem Fall mit dem Vertrag? Grundsätzlich wird immer die Versicherung aufgelöst, welche zuletzt hinzugekommen ist.

Doppelversicherung kann strafbar sein

Wo die Doppelversicherung in der Kfz-Haftpflicht mit Vorsatz in Kauf genommen wird – einfach, um den Schadenservice zwei Mal in Anspruch zu nehmen – drohen sogar strafrechtliche Konsequenzen. In diesem Fall wäre das Ganze Betrug gegenüber der Auto-Versicherung. Und in diesem Fall können beide Anbieter von der Versicherung für Auto-Haftpflichtverträge zurücktreten.

20. Was muss bei teuren Fahrzeugen in der Kfz-Versicherung beachtet werden?

Grundsätzlich kann die Versicherung auch ein Fahrzeug mit sehr hohem Neuwert nicht einfach ablehnen – zumindest in der Kfz-Haftpflicht. Deren Abschluss ist gesetzlich vorgeschrieben. Daher besteht an dieser Stelle auch ein Kontrahierungszwang. Anders die Situation in der Kasko-Autoversicherung. Deren Abschluss ist für ein teures Auto gegen Zerstörung oder Verlust zwar anzuraten – aber eben nicht verpflichtend. Entsprechend kann der Versicherer ab einem gewissen Neuwert durchaus besondere Bedingungen für die Annahme zur Voraussetzung machen.

Heißt im Klartext: Reden wir von einem teuren Supersportwagen, muss die Versicherung nicht zustande kommen. Was Halter solcher Fahrzeuge immer im Hinterkopf behalten müssen: In der Autoversicherung entsteht der Beitrag auf Basis von der Typklasse. Die Erfahrung zeigt, dass sehr stark motorisierte Fahrzeuge normalerweise sehr hoch eingestuft werden – und damit die Absicherung entsprechend teuer wird.

21. Kann man die Kfz-Versicherung von der Steuer absetzen?

Steuerlich macht sich die Autoversicherung – und dies wissen viele Versicherte nicht – für Angestellte und Unternehmen bemerkbar. Letztere setzen die Kfz-Versicherung etwa für die Fahrzeugflotte ab. Dass sich eine Autoversicherung auch bei privater Nutzung absetzen lässt, ist eine Überraschung. Arbeitnehmer, Rentner und Beamte dürfen die gesetzlich vorgeschriebene Kfz-Haftpflichtversicherung als Sonderausgabe geltend machen – aber eben ausschließlich den gesetzlich geforderten Schutz.

Etwas anders sieht die Situation bei einer geschäftlichen Nutzung aus. Sobald das Fahrzeug – was besonders für Flottenlösungen oder Transporter und Lkw interessant ist – zum Betriebsvermögen gehört, ist der Beitrag zur Autoversicherung vollständig über die Betriebskosten absetzbar. Dies gilt diesmal nicht nur für die Kfz-Haftpflicht, sondern auch die Beitragsanteile, welche auf die Kaskoversicherung entfallen.

22. Worauf sollte man bei der Kündigung der Kfz-Versicherung achten?

Ein niedriger Beitrag, bessere Leistungen oder ein Kundenservice, der einfach besser zu erreichen ist – es gibt mehr als einen Grund, die Kfz-Versicherung zu kündigen bzw. zu wechseln. Die Kündigung des Altvertrags und der Abschluss einer neuen Versicherung – inklusive Vollkasko – sollten doch kein Problem sein? Es gibt ein paar Punkte in der Praxis, die jeder Halter im Hinterkopf behalten muss.

Grundsätzlich handelt es sich um einen Laufzeitvertrag. Kfz-Versicherungen werden häufig über 12 Monate abgeschlossen, im Neugeschäft sind Laufzeiten bis 24 Monate ebenfalls anzutreffen. Dass Versicherungsnehmer immer zum Jahresende kündigen können, ist übrigens nicht richtig. Viele Tarife beginnen bzw. enden innerhalb eines Kalenderjahres. Hier ist für die Kündigung immer das Versicherungsjahr entscheidend.

In Bezug auf die Kündigung ist außerdem wichtig, die Kündigungsfrist im Auge zu behalten. Letztere ist in der Masse der Verträge auf einen Monat festgelegt. Heißt: Spätestens vor Ablauf dieser Frist muss dem alten Versicherer gekündigt werden. Gerade bei der Teilkasko und Vollkasko sollte der alte Vertrag nie übereilt gekündigt werden, da der neue Versicherer aus verschiedenen Gründen eine Absicherung des Pkw ablehnen kann.

Sonderkündigungsrecht in der Autoversicherung

In der Haftpflicht, der Teilkasko und den Vollkasko-Tarifen gibt es noch eine Besonderheit. Unter gewissen Umständen greift ein Sonderkündigungsrecht. Dieses gilt in zwei Situationen:

- Anpassung des Beitrags (durch höhere Regional- oder Typklasse)

- Regulierung eines Schadens.

Wichtig ist in diesem Zusammenhang, dass bei einer Beitragsänderung der Halter allein das Sonderkündigungsrecht hat. Bei einer Schadensregulierung etwa in der Vollkasko kann auch der Versicherer den Vertrag auflösen. Generell gilt es in beiden Situationen, die jeweils einzuhaltenden Fristen zu beachten.

23. Wann lohnt sich ein Wechsel der Kfz-Versicherung?

Im Prinzip zahlt sich ein Wechsel der Versicherung immer dann aus, wenn sich durch diesen Schritt entweder eine Verbesserung bei den Leistungen – zum gleichen Preis – oder eine deutliche Einsparung beim Beitrag ergibt. An dieser Stelle geht es also um den Versicherungsvergleich. Ein Schritt, für den Halter erstmal nicht zwingend einen Versicherungsmakler brauchen. Wo sich dessen Hilfe auszahlt, sind Spezialtarife – etwa in Verbindung mit Besonderheiten bei der Fahrzeugnutzung oder wenn es um spezielle Rahmenbedingungen für ein Elektro-Auto geht.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenEine günstige Autoversicherung ist eigentlich relativ schnell zu finden. Dabei helfen Verbrauchern heute Tools, mit denen sich Tarife einfach online vergleichen lassen. Teilweise ist an diese direkt ein Service gebunden, um die Kfz-Versicherung wechseln zu können – ohne selbst kündigen zu müssen. Die Beitragsersparnis wird in den Vergleichen normalerweise direkt angezeigt. Schwieriger wird die Entscheidung für eine günstige Autoversicherung, wenn es um die Leistungen geht. Hier muss jeder Halter einfach sehr genau auf die Konditionen achten. Wo lohnt es sich, in den Tarifen beim Kfz-Versicherungsvergleich direkt hinzuschauen?

- Tierunfälle: Bei einem Zusammenstoß mit Tieren leistet die Teilkaskoversicherung. In der Praxis gibt es zwischen den Tarifen Unterschiede – etwa in Bezug auf die Unterscheidung nach dem Jagdgesetz oder einer allgemeinen Absicherung von Tierunfällen.

- Selbstbehalt: Die Selbstbeteiligung lässt die Möglichkeit zur Gestaltung des Beitrags offen. Hier gibt es zwischen den Versicherungen durchaus Unterschiede.

- SF-Klassen: Mit der SF-Klasse sind Beitragsrabatte drin. Allerdings sind die Rabattprozente nicht bei allen Versicherern identisch. Ein Tarifvergleich kann daher auch hier Einsparpotenzial ausloten.

- Fahrleistung: Die Versicherungen arbeiten mit unterschiedlichen Kilometerklassen. Daher ergeben sich in einem direkten Vergleich durchaus spürbare Unterschiede bei den Auswirkungen der Fahrleistung auf den Beitrag.