Gelten die gleichen Bedingungen für Beamte wie für Angestellte bei einer Berufsunfähigkeit? Bei beiden kann man eine Berufsunfähigkeit mit einer BU Rente absichern und das Armutsrisiko klein halten. Es gibt aber einen signifikanten Unterschied zu einer Berufsunfähigkeit Angestellte und einer Berufsunfähigkeitsversicherung Beamte: Wird ein Beamter berufsunfähig, ist er dienstunfähig und bekommt ein sogenanntes Ruhegehalt. Im Schnitt wird jeder 4. Beamte vor Erreichen der Alterspension dienstunfähig und muss vorzeitig aus dem Dienst entlassen werden. Das bedeutet allerdings Abstriche beim Ruhegehalt. Hier kommt die Dienstunfähigkeitsversicherung für Beamte ins Spiel.

Berufsunfähigkeitsversicherung Studenten: Fakten im Blick

- Vertrag sollte echte Dienstunfähigkeitsklausel beinhalten

- Beamte auf Widerruf oder Probe besonders für BU Beamte geeignet

- Ruhegehalt steigt mit Dienstjahren, dynamische Beitragsanpassung sinnvoll

- Unabhängiger Vergleich der Tarife vorher durchführen

Inhaltsverzeichnis

1. Macht eine Berufsunfähigkeitsversicherung Beamte Sinn?

Wenn ein Beamter auf Lebenszeit seine Arbeit zu 50 Prozent nicht mehr erledigen kann, wird er von seinem Dienstherren als „dienstunfähig“ eingestuft. Das Ruhegehalt wird dann abhängig von der Länge der Dienstangehörigkeit gezahlt. Sollte man also noch nicht lange als Beamter tätig sein, lohnt sich hier eine zusätzliche Absicherung durch eine Berufsunfähigkeitsversicherung oder Dienstunfähigkeitsversicherung Beamte, da das Ruhegehalt sonst zu gering ausfällt.

Umso länger ein Beamter Staatsdiener war bzw. Staatsdienst geleistet hat, umso höher fällt sein Ruhegehalt aus. Da es sich jedoch nach der Länge des Dienstes richtet, fällt es umso geringer aus, wenn die Dienstunfähigkeit in jungen Jahren passiert. Ist man beispielsweise noch keine 5 Jahre im Dienst, hat man keinen Anspruch auf Ruhegehalt. Deswegen ist vor allem hier eine zusätzliche Absicherung in jungen Jahren sinnvoll.

Hat man als Beamter länger als 5 Jahre bzw. 60 Monate im Staatsdienst gearbeitet, bekommt man 35 Prozent seines derzeitigen Gehalts als Ruhegehalt. Die Staffelung der Dienstjahre für das Ruhegehalt gestaltet sich dabei wie folgt:

| Anzahl der Dienstjahre | Ruhegehalt |

| 0-5 | Kein Ruhegehalt |

| 6-19 | 35 % |

| Ab 20 | Ab 35,88 % |

| Ab 30 | Ab 53,81 % |

| Ab 40 | Ab 71,75 % |

Was macht die Dienstunfähigkeitsversicherung so speziell?

Eine normale Berufsunfähigkeitsversicherung zahlt genau dann die BU Rente, wenn der bisherige Beruf nicht mehr zu mindestens 50 Prozent erfüllt werden kann. Die Leistungen werden dann bei einem Prognosezeitraum von sechs Monaten ausgezahlt. In dieser Zeit konnte der Versicherte seinen normalen Beruf nicht ausführen und kann dies auch in naher Zukunft nicht tun. Bei Beamten ist der Fall hier anders. Die Berufsunfähigkeit wird hier nicht von einem Arzt bescheinigt, sondern durch den Dienstherrn ausgestellt. Für die BU Versicherung muss dieser Fakt nicht zwangsläufig heißen, dass der Versicherte auch berufsunfähig ist. Daher sollte in den Vertragsbedingungen unbedingt eine Dienstunfähigkeitsklausel enthalten sein, die besagt, dass es auch bei einer Dienstunfähigkeit zu einer Leistung durch den Versicherer kommt.

Dienstunfähigkeitsklausel – echt oder unecht?

Gerade bei der Dienstunfähigkeitsklausel sollte bei einer Berufsunfähigkeit Beamte oder Dienstunfähigkeit Beamte erhöhte Aufmerksamkeit gewaltet lassen werden, denn hier gibt es oft Formulierungen, die Experten als echte und unechte Beamtenklausel deklarieren. Bei einer unechten Variante erhalten Beamte bei einer Dienstunfähigkeit Beamte keine Leistungen von ihrer Versicherung ausgezahlt, sondern es wird eine zusätzliche Berufsunfähigkeitsprüfung durchgeführt. Eine unechte Klausel kann so aussehen:

„Die Einschätzung erfolgt auch bei einer vorzeitigen Entlassung in den Ruhestand aufgrund allgemeiner Dienstunfähigkeit nach Anwendung der allgemeinen Absätze.“

Eine echte Klausel darf aber die Berufsunfähigkeit bei einer Dienstunfähigkeit nicht ausschließen. Von daher muss die Klausel heißen:

„Die Versetzung in den Ruhestand oder die Entlassung aus dem Dienst gelten als Berufsunfähigkeit.“

Achten Sie daher bei Abschluss einer Berufsunfähigkeitsversicherung Beamte unbedingt auf diesen Abschnitt und prüfen Sie ihn sorgfältig.

Beamte benötigen keine Dynamik in der Absicherung

Auch bezüglich der Dynamik der Beiträge gibt es einen signifikanten Unterschied zwischen einer Berufsunfähigkeitsversicherung und einer Dienstunfähigkeitsversicherung. Da Beamte grundsätzlich gut abgesichert sind, weil das Ruhegehalt mit steigender Dienstangehörigkeit steigt. Dadurch sinkt aber auch der Wert der Dienstunfähigkeitsversicherung mit zunehmendem Alter. Berufsunfähigkeitsversicherungen für Beamte sehen daher keine Dynamik in ihren Verträgen vor.

Beamte in Risikoberufen

Dazu kommt, dass es unterschiedliche Beamtenberufe gibt mit unterschiedlich hohem Risiko. Verwaltungsbeamte, Staatsanwälte und Richter profitieren hier von einer günstigen Versicherung, da sie ein weitaus geringeres Risiko tragen, eine verfrühte Berufs- bzw. Dienstunfähigkeit zu erreichen. Berufsgruppen mit einem erhöhten Stresslevel wie Lehrer, Polizisten, Feuerwehrleute und Soldaten zahlen Aufschläge auf die Versicherung Dienstunfähigkeit Beamte.

Des Weiteren werden diese Berufsgruppen auch zumeist nur bis zum 50. oder 55. Lebensjahr abgesichert. Für Beamte in Risikoberufen stellt das aber weniger das Problem dar, da bis zu diesem Lebensjahr das Ruhegehalt durch die Dienstzugehörigkeit schön genügend angestiegen ist.

Generell spricht man von einer minimalen Absicherung von 1.000 Euro. Zu empfehlen sind für Beamte maximal 50% des Gehalts – bei speziellen Tarifen kann auch mit der Versicherung vereinbart werden, dass mit Steigerung des Ruhegehalts eine Senkung der Dienstunfähigkeits-Rente stattfindet.

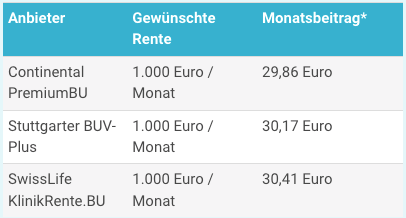

2. Tarif-Rechenbeispiel für Beamte

Das Tarifangebot für Beamte bezüglich einer Berufsunfähigkeitsversicherung bzw. Dienstunfähigkeitsversicherung Beamte ist nicht so breit wie es beispielsweise für andere Personengruppen der Fall ist. Dennoch gibt es auch hier eine gute Auswahl an speziellen Tarifen, die jegliche Vorgaben einer guten Berufsunfähigkeitsversicherung erfüllen und sich mit ihren Rabatten und Prämien auch für Beamte besonders lohnen.

Rechenbeispiel: Berufsunfähigkeitsversicherung für Beamte

Vorgaben & Bedingungen für die Beispielrechnung

- Alter: 25 Jahre

- Berufsstatus & Art: Verbeamtet

- Akademiker: Nein

- Raucher / Nichtraucher: Nichtraucher

- Versicherungsbeginn: 01.08.2025

- Höhe monatliche Rente: 1.000 Euro

- Absicherung bis: 63 Jahre

| Anbieter | Gewünschte Rente | Monatsbeitrag* |

| Continental PremiumBU | 1.000 Euro / Monat | 29,86 Euro |

| Stuttgarter BUV-Plus | 1.000 Euro / Monat | 30,17 Euro |

| SwissLife KlinikRente.BU | 1.000 Euro / Monat | 30,41 Euro |

*Die dargestellten Werte dienen ausschließlich zu Illustrationszwecken, die Werte können nicht garantiert werden.

Betrachtet man die Monatsbeiträge des Tarifbeispiels wird klar, dass die Beiträge bei einer Berufsunfähigkeitsversicherung Beamte besonders günstig sein können. Das liegt vor allem daran, dass der Dienstherr selber ein recht hohes Ruhegehalt zahlt. Einfach den unverbindlichen Vergleich ausfüllen und den individuellen Beitrag herausfinden.

3. Versicherungs-Vergleich: Der Check-Up

Im März 2023 führte die Deutsche Gesellschaft für Verbraucherstudien mbH eine Bewertung von 20 Berufsunfähigkeitsversicherern durch. Diese Untersuchung war in drei Hauptkategorien gegliedert: „Tarife & Konditionen“, „Transparenz & Komfort“ und „Telefon-Kundendienst“. Die Nürnberger belegte den ersten Platz mit einer Bewertung von 90,4% und der Note 1,6. Dahinter rangierten die Allianz, CosmosDirekt, Hannoversche und Volkswohl Bund. (Quelle)

Das Rating von Franke & Bornberg nahm eine detaillierte Analyse zahlreicher Tarife bekannter Versicherer vor. Die Datenbank umfasst derzeit 198 Tarife, von denen viele mit der Bestnote „FFF+“ und einer Bewertung von 0,5 ausgezeichnet wurden. Welche Anbieter alles darunter waren? Es gehörten unter anderem die Allianz, die AXA, die Barmenia, die Generali sowie die Swiss Life zu den Top-Anbietern. (Quelle)

Im Juni 2024 führte Stiftung Warentest einen Test von Berufsunfähigkeitsversicherungen durch. Über den Filter „Sehr gute Tarife mit Dienstunfähigkeitsklausel für Beamte“ lassen sich die Tarife finden, welche besonders gut für Beamte geeignet sind. Die ersten beiden Plätze belegt die Allianz mit ihrer SBU Komfort und SBU Premium. Beide Tarife erhielten die Note 1,0 / sehr gut. Auf dem dritten Platz rangiert die SBU von Generali, dicht gefolgt von der Signal Iduna mit der SBU SI WorkLife Exklusiv-Plus. (Quelle)

4. Checkliste: Worauf sollten Beamte achten?

Da die Berufsunfähigkeitsversicherung für Beamte zu den spezielleren Tarifen einer Berufsunfähigkeitsversicherung gehört, ist es hier unabdinglich einen gesonderten Blick auf die Vertragsbedingungen der Versicherung zu werfen. Durch die Dienstunfähigkeitsklausel und andere wichtige Sonderregelungen haben wir hier einmal die wichtigsten Punkte, die es vor Abschluss zu überprüfen gilt, für Sie zusammengefasst.

- Dienstunfähigkeitsklausel: Auch als Beamtenklausel deklariert, ist diese Klausel eine der wichtigsten, die im Vertrag festgehalten sein muss und die auch nicht alle Versicherer im Vertrag enthalten haben. Hier sollte fest definiert sein, dass die Berufsunfähigkeitsversicherung auch dann zahlt, wenn es zu einer Dienstunfähigkeit Beamte kommt und eben nicht zu einer Berufsunfähigkeit bzw. das diese beiden Fälle gleichzusetzen sind. Fehlt diese Klausel, zahlt der BU Versicherer nur bei einer Berufsunfähigkeit und nicht bei einer Dienstunfähigkeit Beamte. Die Berufsunfähigkeit muss dann zusätzlich zur Dienstunfähigkeit durch einen Arzt geprüft werden. Das verzögert den Prozess der Leistungsauszahlung. Weiterhin sollte in diesem Atemzug auch geprüft werden, ob die Dienstunfähigkeitsklausel keine Nachprüfung auf Berufsunfähigkeit beinhaltet und ob sie „echt“ ist, also in ihrer Formulierung keine Schlupflöcher enthält.

- Für Polizisten und Vollzugsbeamte: Polizisten, Feuerwehrleute und Beamte beim Zoll sowie im Justizvollzug haben eine weitere Klausel in den Verträgen zu beachten. Was passiert beispielsweise, wenn sich ein Vollzugsbeamter verletzt, im Vollzug nicht mehr arbeiten kann, wohl aber in der Verwaltung? Die Dienstunfähigkeitsversicherung Polizei und Dienstunfähigkeitsversicherung öffentlicher Dienst beinhaltet die Vollzugsunfähigkeitsklausel, die auch in diesem Fall zahlt. Dadurch wird das geringere Einkommen durch eine Versetzung in den Innendienst ausgeglichen. Die Dienstunfähigkeitsversicherung Soldaten sollte hier gesondert überprüft werden.

- Teildienstunfähigkeitsklausel: Diese Klausel sollte beachtet werden, wen es zu einer Teildienstunfähigkeit kommt. Etwa dann, wenn wenigstens 50 Prozent der regelmäßigen Arbeitszeit geleistet werden kann. Die Berufsunfähigkeitsversicherung zahlt auch hier die vereinbarte Rente, wenn der Beamte noch eingeschränkt dienstfähig ist. Wichtig ist aber bei dieser Klausel, dass die monatliche Rente nicht zeitlich befristet sein darf, etwa bei Beamten Probe oder Widerruf auf 5 oder 6 Jahre.

- Versicherungsdauer: Viele Versicherer begrenzen die Versicherung bis 50 oder 55 (bei Polizisten oder Vollzugsbeamten) oder bis 62 (je nach Beamtenstand). Ab diesem Alter kann das Auslaufen des Vertrages aber mehr oder weniger noch verschmerzt werden, da das Ruhegehalt des Beamten, welches sich nach der Dienstangehörigkeit richtet, in der Zwischenzeit schon gehörig angewachsen ist. Daher muss sich bei einer ansonsten guten Dienstunfähigkeitsversicherung nicht unbedingt auf diese Klausel versteift werden.

- Rentenhöhe: Im Bereich der Rentenhöhe sollte auch darauf geachtet werden, dass diese auch entsprechend hoch ausfällt. Zusammen mit dem Ruhegehalt sollte hier das derzeitige Nettogehalt erreicht werden, um Versorgungslücken zu vermeiden. Bei jungen Beamten sollte beachtet werden, dass ihr derzeitiges Ruhegehalt noch nicht entsprechend hoch ausfällt und die zusätzliche Berufsunfähigkeitsversicherung diese Lücke bei einer Dienstunfähigkeit Beamte sinnvoll ausgleichen sollte. Durch dynamische Beitragsanpassungen kann hier clever vorgesorgt werden.

- Gesundheitsfragen: Bevor es zu einem Versicherungsabschluss kommt, müssen Gesundheitsfragen in einem Gesundheitscheck der Versicherung beantwortet werden. Hier werden Fragen rund um Vorerkrankungen und zu bisherigen Diagnosen gestellt. Werden Angaben verschwiegen, vergessen oder wissentlich falsch angegeben, kann es passieren, dass die Versicherung im Leistungsfall nicht zahlt. Eine gute Vorgehensweise ist es hier, vorher einen Arzt zu konsultieren und nach bisherigen Diagnosen der letzten 5 und 10 Jahre zu fragen. So sind Sie auf der sicheren Seite und können den Bogen wahrheitsgemäß und vollständig ausfüllen.

- Nachversicherungsgarantien/Beitragsdynamik: Steigt die Anzahl der Dienstjahre, steigt das Ruhegehalt. Sinnvoll ist es hier, dass mitmilfe einer Beitragsdynamik die zusätzliche Dienstunfähigkeitsversicherung an das Ruhegehalt angepasst werden kann. Dieses muss jedoch in den Vertragsbedingungen festgeschrieben sein.

Wenn Sie diese Checkliste durchgegangen sind, sollten Sie die wichtigsten Bedingungen einer Berufsunfähigkeitsversicherung Beamte überprüft haben. Dennoch sollte stets der gesamte Versicherungsvertrag gelesen werden, um hier auf der sicheren Seite zu sein. Sollten Sie andere Tarife dazu vergleichen wollen, können Sie sich in unserem unabhängigen Tarifrechner ein genaueres Bild machen.

5. FAQ: 5 wichtige Fragen & Antworten

Was ist der Unterschied Berufsunfähigkeit und Dienstunfähigkeit?

Diese Frage ist schnell beantwortet: Eine Dienstunfähigkeit beginnt dann, wenn der Beruf auf Dienstebene nicht mehr ausgeführt werden kann und auch keine alternative Tätigkeit auf Beamtenebene in Frage kommt. Berufsunfähigkeit ist hingegen wenn der Beruf generell nicht mehr ausgeführt werden kann, auch nicht in der freien Wirtschaft. Die Dienstunfähigkeit wird dabei vom Dienstherrn bescheinigt, während die Berufsunfähigkeit durch einen Arzt attestiert wird.

Wann gilt man als dienstunfähig?

Als dienstunfähig gilt, wer mehr als 3 Monate keinen Dienst ausführen kann und auch in Zukunft dies nicht leisten kann. Gleiches gilt auch, wenn der körperliche Zustand die Erfüllung des derzeitigen Dienstes unmöglich macht. Dies kann beispielsweise der Fall bei schweren psychischen Problemen wie Burnout und Depressionen oder körperlichen Schäden wie Rückenproblemen und dergleichen sein.

Gibt es spezielle Dienstunfähigkeitsversicherungen für Beamte?

Ja, die gibt es. Sie sind explizit und ausschließlich für Beamte gedacht und stellen eine spezielle Berufsunfähigkeitsversicherung mit entsprechenden Extra Klauseln dar. Sollte es in der Versicherung Ihrer Wahl keine spezielle Dienstunfähigkeitsversicherung geben, kann auch eine Berufsunfähigkeitsversicherung mit entsprechender Beamtenklausel beantragt werden. Beide Policen werden aber auch oft synonym als Dienstunfähigkeitsklausel bezeichnet.

Wie wahrscheinlich ist eine Berufsunfähigkeit?

Die Statistiken, wen und wann eine Berufsunfähigkeit trifft, werden des Öfteren erhoben. Jeder 4. in Deutschland wird dabei berufsunfähig bzw. dienstunfähig, wobei am häufigsten Arbeiter und Büroangestellte darunter fallen. Dies liegt nicht zuletzt an den häufigen Erkrankungen des Nervensystems oder Skeletts. Eher seltener geschehen schwere Unfälle. Es ist daher nicht gerade unwahrscheinlich, eine Berufs- bzw. Dienstunfähigkeit Beamte erleiden zu müssen. Eine zusätzliche Berufsunfähigkeitsversicherung für Beamte schützt gegen diesen Fall.

Kann ich eine Berufsunfähigkeitsversicherung Beamte auch online abschießen?

Mit unserem kostenlosen Berufsunfähigkeitsversicherungs-Vergleich könne Sie Tarife online ganz einfach vergleichen und auch abschließen. Nutzen Sie hier auch bitte unsere kostenlose Checkliste online um die einzelnen Konditionen vor Vertragsabschluss der Berufsunfähigkeitsversicherung genauestens zu überprüfen.