Die Berufsunfähigkeitsversicherung Student ist ähnlich wie die Berufsunfähigkeitsversicherung Auszubildende eine der sinnvollsten Versicherungen, die man als junger Mensch abschließen kann. So können Studenten für die Zukunft vorsorgen und sich ordentlich absichern. Dass auch ein Student frühzeitig berufsunfähig werden kann, ist gar nicht so unwahrscheinlich: Jeder 4. wird in Deutschland vorzeitig berufsunfähig und im schlimmsten Fall sogar erwerbsunfähig. Die verheerenden Konsequenzen einer Berufsunfähigkeit können durch die Rente einer Berufsunfähigkeitsversicherung Student umgangen werden. Aber natürlich fragt man sich, welchen Betrag soll ich den kommenden Wochen, Monaten oder auch Jahren ohne richtigen Job absichern? Jegliche Fragen rund um das Thema Berufsunfähigkeit und private Vorsorge werden wir in diesem Text beantworten.

Berufsunfähigkeitsversicherung Student: Fakten im Blick

- Sehr günstige Beiträge, Rabatte und Sonderleistungen durch frühzeitigen Abschluss

- Tarif sollte Beitragsdynamik/Nachversicherungsgarantie enthalten

- Prüfen des Verteuerungsrisikos ist essentiell

- Unabhängiger Vergleich der Policen vorher durchführen

Inhaltsverzeichnis

1. Macht die Berufsunfähigkeitsversicherung Student Sinn?

Wer gegen eine Berufsunfähigkeit vorsorgen will, sollte daher schon früh Maßnahmen treffen. Dies ist auch der Grund, warum eine private Berufsunfähigkeitsversicherung für Studenten mit zu den sinnvollsten Versicherungen überhaupt gehört. Der wohl größte Vorteil an dieser Art der Versicherung besteht wohl in den vergünstigten Beiträgen und den Zusatzleistungen, die man erhalten kann, falls man mit einer Berufsunfähigkeit konfrontiert wird. Denn durch das junge Alter, das man als Student gewöhnlich hat, kann hier mit geringen Risikoaufschlägen und Leistungsausschlüssen gerechnet werden. Eine Berufsunfähigkeitsversicherung als Student abzuschließen, ist demnach nicht nur sinnvoll, sondern auch mit Vergünstigungen verknüpft.

Warum ist eine Berufsunfähigkeitsversicherung denn generell sinnvoll?

Wie erwähnt, gehört eine Berufsunfähigkeitsversicherung zu den sinnvollsten Versicherungen, die man überhaupt abschließen kann. Dafür gibt es gleich mehrere Gründe. Zum einen wird jeder Vierte vorzeitig berufsunfähig. Das betrifft vor allem fast die Hälfte der berufstätigen Männer und über ein Drittel der Frauen, die frühzeitig aufgrund einer Berufsunfähigkeit in Rente gehen müssen. Dabei ist es auch vollkommen egal, welcher Beruf ausgeübt wird. Die häufigsten Erkrankungen, die eine Berufsunfähigkeit bedingen, egal ob beim Dachdecker oder bei der Bürokraft, sind vor allem Erkrankungen des Nerven- und Skelettsystems, wie Burnout oder Rückenprobleme. Nicht zu vergessen sind Erkrankungen wie Krebs oder schwere Unfälle. Um also für alle Fälle gut abgesichert zu sein, den Beruf zu schützen und einen gewissen Lebensstandard bei möglichst günstigen Konditionen (bei Studenten und Auszubildenden) zu sichern, macht eine Berufsunfähigkeitsversicherung so sinn- und wertvoll.

- Armutsrisiko bei Berufsunfähigkeit vermeiden

- Jede 4. wird berufsunfähig, egal welcher Beruf angestrebt wird

- Nervenkrankheiten sind mit die häufigste Ursache

Student Berufsunfähigkeitsversicherung: Früh abschließen und Beiträge sparen

Wenn Sie sich im Studium befinden und gerade Ihre berufliche Zukunft planen, sollten Sie auch über den Schutz Ihrer Arbeitskraft nachdenken. Schließen Sie zum jetzigen Zeitpunkt eine private Berufsunfähigkeitsversicherung für Studenten ab, können Sie nicht nur mithilfe einer Berufsunfähigkeitsrente vorsorgen, sondern sparen dabei auch noch ordentlich Beiträge.

Der Versicherungstarif und dessen monatliche Gebühr wird über das Alter des zu Versichernden zum Vertragsabschluss bestimmt. Das heißt, wenn Sie als junger Student abschließen, sparen Sie hier Beiträge. Versicherer kalkulieren hier ein geringes Risiko ein, da Sie als junger Mensch kaum Vorerkrankungen besitzen, was im Vertrag zu wenig Leistungsausschlüssen und Risikozuschlägen führt. Wer also früh einsteigt, zahlt über die gesamte Laufzeit des Tarifs günstigere Beiträge als bei einem späteren Einstieg ins Berufsleben. Daher wird vor allem Studenten und Azubis zu einem frühzeitigen Einstieg geraten, da die monatlichen Beiträge der Verträge tatsächlich kaum zu toppen sind. Dabei können Sie vor allem auf spezielle und günstige Verträge für Studenten zurückgreifen, die einige BU-Versicherer anbieten und selbstverständlich auch dann anstandslos zahlen, wenn das Studium nicht mehr fortgesetzt werden und auch generell kein Beruf mehr ausgeführt werden kann.

Der geringste Betrag, den man bei einer Berufsunfähigkeitsversicherung absichern sollte, liegt bei ca. 1.000 Euro. Da Sie als Student aber davon ausgehen können, im späteren Berufsleben höhere Positionen mit höherem Gehalt bekleiden zu dürfen, sollten Sie sich am künftigen Gehalt des 1. Jobs orientieren. Von dieser Nettosumme sichern Sie 75 % ab.

Kosten einer BU für Studenten

Die Kosten einer Berufsunfähigkeitsversicherung für Studenten setzen sich aus verschiedenen Aspekten zusammen. Hierzu zählen die Berufsgruppe, das Alter, der Gesundheitszustand, der akademische Grad und ob eine körperliche Tätigkeit vorliegt oder nicht. Aufgrund des jungen Alters sind die meisten Punkte nicht relevant – beim Berufsbild wird zudem das Bild des Studenten abgesichert, sodass auch körperliche Tätigkeiten keine Rolle spielen.

Bevor die Berufsunfähigkeitsversicherung Student abgeschlossen wird, ist es wichtig, dass die individuellen Bedürfnisse und vor allem die Tarifbedingungen vorher klar sind. Dazu vergleichen Sie am besten die verschiedenen Verträge der BU-Versicherer vorher und prüfen Preise und Bedingungen. Einen guten Überblick bietet hier der kostenlose & unverbindliche Tarifrechner unter dem Rechenbeispiel.

Kurzusammenfassung: Kosten BU für Studenten

- Alter des Versicherten und Zeitpunkt des Vertragsabschluss bestimmen Kosten

- Gesundheitsprüfung beeinflusst monatlichen Beitrag

- Bei Startertarif sollten Beitragssteigerungen geprüft werden

2. Tarif-Rechenbeispiel für Studenten

Neben speziellen Policen für Auszubildende und Schüler bieten BU Versicherer selbstverständlich auch Berufsunfähigkeitsversicherungen für Studenten an. Hier gibt es ein sehr breit aufgestelltes Angebot, bei dem die richtige Versicherung für die individuellen Bedürfnisse nicht immer gleich ersichtlich ist, vor allem da es unterschiedliche Rabatte und Prämien gibt.

Rechenbeispiel: Berufsunfähigkeitsversicherung für Studenten

Vorgaben & Bedingungen für die Beispielrechnung

- Alter: 19 Jahre

- Berufsstatus & Art: Student, ohne körperliche Tätigkeit

- Akademiker: Nein

- Raucher / Nichtraucher: Nichtraucher

- Versicherungsbeginn: 01.08.2025

- Höhe monatliche Rente: 1.250 Euro / 1.500 Euro / 1.750 Euro

- Absicherung bis: 63/65/67 Jahre

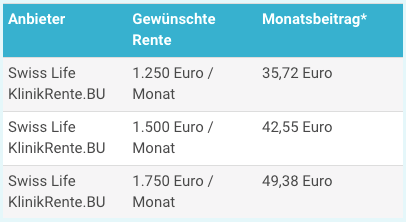

Schutz bis zum 63. Lebensjahr

| Anbieter | Gewünschte Rente | Monatsbeitrag* |

| Swiss Life KlinikRente.BU | 1.250 Euro / Monat | 35,72 Euro |

| Swiss Life KlinikRente.BU | 1.500 Euro / Monat | 42,55 Euro |

| Swiss Life KlinikRente.BU | 1.750 Euro / Monat | 49,38 Euro |

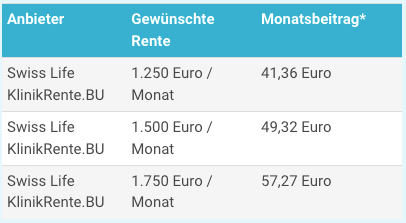

Schutz bis zum 65. Lebensjahr

| Anbieter | Gewünschte Rente | Monatsbeitrag* |

| Swiss Life KlinikRente.BU | 1.250 Euro / Monat | 41,36 Euro |

| Swiss Life KlinikRente.BU | 1.500 Euro / Monat | 49,32 Euro |

| Swiss Life KlinikRente.BU | 1.750 Euro / Monat | 57,27 Euro |

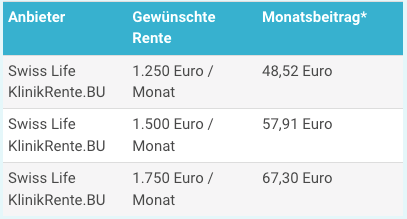

Schutz bis zum 67. Lebensjahr

| Anbieter | Gewünschte Rente | Monatsbeitrag* |

| Swiss Life KlinikRente.BU | 1.250 Euro / Monat | 48,52 Euro |

| Swiss Life KlinikRente.BU | 1.500 Euro / Monat | 57,91 Euro |

| Swiss Life KlinikRente.BU | 1.750 Euro / Monat | 67,30 Euro |

*Die dargestellten Werte dienen ausschließlich zu Illustrationszwecken, die Werte können nicht garantiert werden.

Innerhalb dieses Beispiels wird klar, wie günstig die Beiträge bei einer Berufsunfähigkeitsversicherung Studenten sein können, und welches Potential innerhalb einer solchen Versicherung für die berufliche Zukunft hat. Wenn Sie mit dem Gedanken spielen, eine BU für Studenten abzuschließen, sollten Sie vorher die bestehenden Angebote mit unserem unabhängigen Tarifrechner vergleichen. Damit sichern Sie sich nicht nur die beste Versicherung, sondern wissen sich im Ernstfall mit einer passenden Rente bestens abgesichert.

3. Versicherungs-Vergleich: Der Check-Up

Im März 2023 bewertete die Deutsche Gesellschaft für Verbraucherstudien mbH insgesamt 20 Anbieter von Berufsunfähigkeitsversicherungen. Die Untersuchung war in die Kategorien „Tarife & Konditionen“, „Transparenz & Komfort“ und „Telefon-Kundendienst“ unterteilt. Die Nürnberger erreichte den ersten Platz mit 90,4% und der Note 1,6. Auf den folgenden Plätzen fanden sich die Allianz, CosmosDirekt, Hannoversche und Volkswohl Bund. (Quelle)

Im Juli 2023 veröffentlichte die Wirtschaftswoche eine umfassende Untersuchung der besten Berufsunfähigkeitsversicherungen für verschiedene Personengruppen und Modell-Kunden. Besonders gut schnitt die HDI Lebensversicherung AG mit dem Tarif SBU EGO Top für junge Akademiker ab, die 100 Punkte erreichte. Weitere Spitzenplätze belegten die LV 1871, die Allianz, die Gothaer und die Dialog Lebensversicherungs-AG. (Quelle)

Im Rating von Franke & Bornberg wurden zahlreiche Tarife bekannter Versicherer detailliert analysiert. Aktuell umfasst die Datenbank 189 Tarife in der Kategorie „Einsteiger BU„, welche am relevantesten für Studenten sein dürfe. Viele Versicherer erhielten die Bestnote „FFF+“ und eine Bewertung von 0,5. Darunter waren unter anderem Versicherer wie die Allianz, AXA, Condor, Continentale, Ergo oder auch die Generali sowie die Swiss Life. (Quelle)

Im Test der Berufsunfähigkeitsversicherungen durch Stiftung Warentest im Juni 2024 erzielten die DBV, Europa, Hannoversche, HDI, LV1871, Allianz, Axa und Gothaer Spitzenbewertungen („sehr gut“) mit einer Note von 1,0 oder besser. Dieser Test legte besonderen Wert auf Berufsunfähigkeitsversicherungen für Angestellte. (Quelle)

4. Checkliste: Worauf sollten Studenten achten?

Durch die enorme Wichtigkeit, die der Berufsunfähigkeitsversicherung Angestellte zukommt, ist es auch unabdinglich, dass bestimmte Punkte speziell für Angestellte und ihren jeweiligen Beruf überprüft werden. Die wichtigsten zu prüfenden Punkte haben wir hier einmal für Sie zusammengetragen:

- Abstrakte Verweisung beachten: Zwar gibt es diese Klausel nicht mehr so häufig in modernen BU Verträgen, trotzdem sollten Sie hier dringend darauf achten, ob diese in den Verträgen steht oder nicht. Denn diese besagt, dass der Versicherte im Zweifelsfall auf einen anderen Beruf verwiesen werden kann, egal ob er diesen Beruf auch ausüben kann oder möchte. Der Verzicht auf die abstrakte Verweisung sollte sich hier auch nicht nur auf die Erstprüfung, sondern auch auf spätere Nachprüfungen beziehen.

- Konkrete Verweisung beachten: Anders als die abstrakte Verweisung verhält sich die konkrete Verweisung. Diese bezieht sich auf den speziellen Fall, dass auch weiterhin eine Rente ausgezahlt wird, wenn eine andere Tätigkeit wieder aufgenommen wird. Im Vertrag ist hier abgesichert, dass Leistungen weiter gezahlt werden, weil die neue aufgenommene Tätigkeit oftmals nicht im Hinblick auf Einkommen und sozialer Wertschätzung vergleichbar ist.

- Leistungsausschlüsse: In den Verträgen einer Berufsunfähigkeitsversicherung werden auch Leistungsausschlüsse definiert, also Fälle, in denen keine Zahlung trotz einer Berufsunfähigkeit passiert. Das passiert z.B., wenn Fehlverhalten vorliegt, wie eine Straftat. Das ist vor allem im Straßenverkehr interessant, wenn z.B. fahrlässig gehandelt wurde. Ein guter BU Vertrag enthält hier auch die Zahlungen, wenn grob fahrlässig oder mit Vorsatz gehandelt wurde.

- Nachversicherungsgarantie: Sollte es wichtige lebensverändernde Umstände geben, wie beispielsweise ein Studium Abschluss, ist es wichtig, dass die vereinbarte Höhe der ausgezahlten, monatlichen Rente erhöht werden kann. Im Vertrag gibt es auch oftmals Klauseln, die das unter dem Abschnitt „Nachversicherungsgarantie ohne besonderes Ereignis“ festgehalten haben. Hier können vereinbarte Renten im Bedarfsfall erhöht werden.

- Verzicht auf Befristung von Renten: Sie sind Student und beabsichtigen den Vertrag zu unterschreiben? Achten Sie bitte auch darauf, ob die Rente, die Sie im Auszahlungsfall bekommen, bei Bewilligung nicht befristet ist (ansonsten muss alle 12 bis 24 Monate ein erneuter Antrag gestellt werden). Ist sie unbefristet bewilligt, ist das auch in Ihrem Interesse. Der BU Versicherer darf lediglich in regelmäßigen Abständen nachprüfen, ob der Versicherte noch berufsunfähig ist.

- Verteuerungsrisiko: Obwohl Beiträge so kalkuliert sind, dass Überschüsse entstehen, kann es passieren, dass diese ab einem bestimmten Beitragsjahr nicht mehr ausreichen. In diesem Fall werden oftmals Beitragsanpassungen vorgenommen, um dem Versicherten die zugesprochene Leistung im Schadensfall auch zukommen zu lassen. Dazu sehen Sie sich einfach im Vertrag den aktuellen Zahlbetrag und den maximalen Betrag an. Je höher hier die Spanne zwischen den beiden Beträgen ist, umso höher ist auch das Verteuerungsrisiko bei einer Beitragssteigerung. Genau aus diesem Grund lohnt es sich, zweimal hinzuschauen.

- Rückwirkende Leistungen: Bei Vertragsabschluss sollte der Zeitpunkt der Zahlungen und dessen Rückwirkung überprüft werden. Wichtig ist, dass die Leistungen im Krankheitsfall auch rückwirkend gezahlt werden. So können Versorgungslücken am Anfang später wieder ausgeglichen werden.

- Prognosezeitraum: Ein weiteres wichtiges Detail, das in den Verträgen beachtet werden sollte, ist die Länge des Prognosezeitraums. Wenn ein Arzt sie krankschreibt, sollte der Prognosezeitraum im Vertrag bei unter 6 Monaten liegen. So stellen Sie sicher, dass Sie ohne Komplikationen Ihre BU Rente von Anfang an erhalten.

- Ärzteanordnungsklausel: Unter dieser Klausel werden ärztliche Verordnungen verstanden, die dem Versicherten zur weiteren Behandlung zugemutet werden können. Werden diese abgelehnt, kann die Versicherung mit zu Hilfenahme dieser Klausel die Zahlungen einstellen. Es ist daher darauf zu achten, dass diese Klausel nicht im Vertrag festgeschrieben ist.

Werden die Voraussetzungen dieser Checkliste erfüllt, kann die BU Versicherung für Studenten weitgehend sorgenfrei abgeschlossen werden. Dennoch sollten Sie den kompletten Versicherungsvertrag lesen, um ganz sicher zu sein. Denn ob man richtig versichert ist oder nicht, sollte man nicht erst im Bedarfsfall feststellen. Für eine bessere Übersicht der Tarife hilft hier ein unabhängiger Vergleich.

5. FAQ: 5 wichtige Fragen & Antworten

Was muss ich beachten, wenn ich nach dem Studium verbeamtet werde?

Sollten Sie ein Jura, Lehramt Studium oder eines mit dem Schwerpunkt Verwaltungswissenschaften belegen, kann es sein, dass Sie hier verbeamtet werden. Hier gibt es aber einen grundlegenden Unterschied, den Sie beachten sollten: Wird man als Beamter berufsunfähig, ist man „dienstunfähig“ und bekommt ein Ruhegehalt. Dieses Ruhegehalt ist besser als die Absicherung von Angestellten und Arbeitnehmern. Zusätzlich dazu kann man sich hier als Beamter auch noch einmal mit einer extra Versicherung und größeren Mengen des derzeitigen Gehalts absichern, sollte dies gewünscht sein.

Was passiert, wenn ich das Studienfach wechsle?

Sollte das Studienfach gewechselt werden, hat das bei den meisten BU Anbietern keinerlei Auswirkungen auf den abgeschlossenen Tarif. Einige Versicherer haben jedoch in ihren Tarifen eine Klausel, dass der Abschluss der Berufsunfähigkeitsversicherung Studenten an das Studienfach gekoppelt ist. Daher sollten hier die Vertragsbedingungen vorher eingehend geprüft werden.

Was geschieht nach Abschluss des Studiums?

Das Schöne an einer Berufsunfähigkeitsversicherung für Studenten ist, dass sie sehr günstig ist. Das liegt vor allem auch daran, dass man häufig einen Startertarif mit günstigen Beiträgen abschließen kann. Diese Tarife sind oftmals auch sehr flexibel gestaltet: Wird das Studium beendet und der Versicherte bekommt einen Job mit einem höheren Gehalt, kann er hier die Beiträge erhöhen, um sich so eine höhere BU Rente zu sichern. Dazu sollten im Vorfeld die Vertragsbedingungen bezüglich einer Beitragsdynamik bzw. Nachversicherungsgarantie geprüft werden.

Zusätzliche Berufsunfähigkeitsversicherung? Es gibt doch eine gesetzliche!

Die gesetzliche Berufsunfähigkeitsrente reicht als Schutz bei weitem nicht aus. Das ist auch der Grund, warum vielen Berufstätigen zu einer zusätzlichen Absicherung geraten wird. Dazu kommt, dass man als Student noch keine 5 Jahre in die gesetzliche Rentenversicherung eingezahlt hat, weshalb die Erwerbsminderungsrente gar nicht erst erhalten werden kann. Eine Berufsunfähigkeitsversicherung für Studenten sichert den Versicherten hier ab und hält das Armutsrisiko dabei gering.

Kann ich die Beiträge aussetzen?

Es gibt Zeiten, da hat man als Student sicherlich finanzielle Engpässe zu überwinden. Einige BU Versicherer machen es hier möglich, dass für eine gewissen Zeit die Beiträge für die Berufsunfähigkeitsversicherung Studenten ausgesetzt werden können. Dazu reicht es oftmals, einen Antrag zu stellen, der dann auf Berechtigung geprüft wird. Wichtig ist hier, dass die Berufsunfähigkeitsversicherung als Student nicht voreilig gekündigt wird. Nicht nur, dass dadurch der Versicherungsschutz verloren geht – sollte später eine neue Versicherung abgeschlossen werden, wird eine erneute Gesundheitsprüfung fällig und auch die Prämien gehen verloren.